来源:央视网

发布时间:2019-09-05 作者:陈文

核心提示:一个戴志康的折戟,不能让我们否认这些年金融创新带来的可喜改变,也不能让我们拒绝通往更加美好的金融市场的尝试。

作为福布斯富豪榜常客,一直以“高光”形象示人的金融大鳄戴志康自首,引起市场震动。发家于地产,折戟在P2P,让人唏嘘不已。从红岭创投、陆金所的纷纷转型,到网信理财陷入兑付困难,再到今天“捞财宝”戴志康的锒铛入狱,P2P行业出清从小平台蔓延至头部平台,行业整顿早已进入了深水区。

也正是在市场情绪跌宕起伏、持续压抑的大环境下,9月4日,互金、网贷整治办联合发文 ,P2P网贷机构将全面接入征信体系,给行业吹来了一股政策春风。在监管定调的四季度整改合格P2P有望正式纳入监管试点即将到来之际,金融科技大行业还能迎来柳暗花明的“高光时刻”么?

背离本源

再次老生常谈一次,“证大公司”及其旗下P2P“捞财宝”的问题不是P2P的真问题,P2P的定位是信息中介,问题公司设立资金池、挪用资金,在背离本源的路上越走越远。真正的P2P模式的发展固然不是一帆风顺,但也绝不会因为给自己“捞财”而陷入万劫不复的境地。例如自P2P暴雷潮后,诸如“爱钱进”等平台饱受债权转让慢等非议,但只要做好了资金存管的合规,以及确保底层资产的真实靠谱,严格杜绝资金池问题的P2P信息中介模式,是不可能陷入非法吸收公众存款或非法集资的。

在当下的“至暗时刻”,P2P行业无疑是处于生死存亡的关键时期。现在拼的是底层资产的优质程度,以及在打黑除恶、规范暴力催收大的政策环境下各家如何管理“不良资产”的技巧。即使在这样恶劣的时刻,我们看到很多平台都在持续通过加大对于失信人的合法合规惩戒来保障出借人的利益,通过压缩平台运营成本持续降低借款人的借款成本,在坚持信息中介定位上强化对于出借人、借款人两端的赋能,践行数字普惠金融。

创新种子

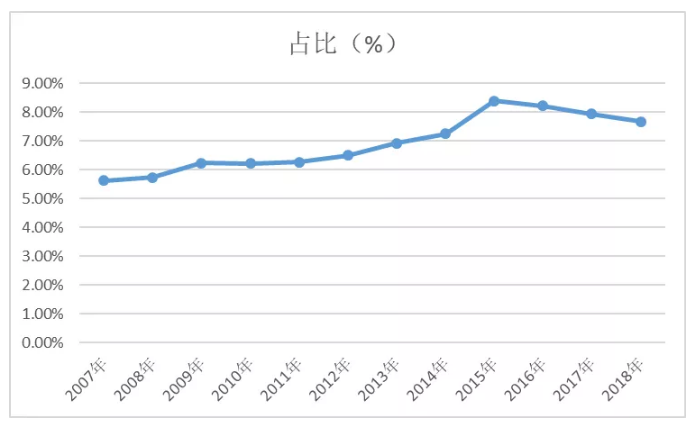

从创新和创业角度看,只要金融行业的利润仍然居高不下,市场对于做金融的渴望就会无法压制。跨国比较来看,2015年中国的金融业增加值占比高达8.4%,已超过美国(7.2%)、日本(4.4%)、英国(7.2%)这三个发达经济体。而国内比较来看,2018年32家A股上市银行实现净利润14893.25 亿元,占A股上市公司加总净利润33833.46亿元的近一半;事实上,在剔除金融、两油之后,A股上市公司净利润合计只有15441.41亿元,勉强多于这32家上市银行的总利润。

理论上金融做好实体产业的服务员,但现实中服务员成为大老板,成为“百行万业”的主宰。互联网金融从一开始就是试图撕开金融奴役实体的口子,金融革命的种子已经播下,不断生根发芽。

图:2007年至2018年金融业增加值占国内生产总值比例

只要居民的投资渠道仍然有限,针对C端客户的各种合规和不合规的理财创新就会层出不穷。我们固然可以苛责出借人只看得到P2P的收益,却在选择性地忽视风险,但我们是否忘记了我们所处的这个货币不断超发大时代下,小人物财富保值增值的焦虑?

所谓“中产死于信托,屌丝死于P2P”,持牌机构有持牌机构的雷,非持牌机构有非持牌机构的雷,并非P2P独独有雷。普通老百姓抱怨银行存款利率太低,银行则是抱怨贷款利率没有彻底放开,这些都是一个处于金融抑制的发展中国家所必然面临的问题。一方面是劳动力报酬占国内生产总值比例不断下降,另一方面是普通人的失业压力加大和就业质量下降的风险日益突出,老百姓的投资理财需求未来只会更旺盛,这种旺盛的需求基础给予诸如P2P这样提供两位数固定收益、暂时并未获得准生证的机构以广阔的生存土壤。

图:1961-2018中、美、日、印四国广义货币增长率

只要小微企业和个人弱势群体的融资渠道仍然受限,服务小微融资需求的创新就有其社会必要性。截至2017年末,我国小微企业法人已超过2800万户,个体工商户6200万户,在全国各类企业总数中占比超90%,吸纳的就业人口总数约为6亿。而按照世界银行的报告,2017年我国小微企业融资缺口高达1.9万亿美元,缺口占需求比重高达43.18%,相当于当年GDP的15.5 %。

小微金融服务的市场潜力在中国一直就是蓝海,而这是吸引众多人投身P2P网贷创业的重要诱因。国内很多包括P2P、助贷在内的众多互联网金融机构的高管尤其是风控负责人,都出自以消费金融和小微企业融资见长的美国Capital One公司,例如拍拍贷的章峰,量化派的周灏和王倪,融360的叶大清等,这些创业者都试图把西洋派的小微流程化管理技术和本土小贷的经验做有机的结合。

然而在国内目前小微信用空白的土壤上,以市场的力量构建小微征信体系的基础设施,这条路走得必然艰难。

虽然难,但很有意义。

涅槃

戴志康也许曾经期待过下一张信托或第三方支付的牌照,但显然他已经等不到那个时刻了。这一轮互联网金融整顿可能是我国“一放就乱,一乱就收,一收就死,一死又放”的“治—乱”周期律重演的普通一环,也可能是真正开启金融供给侧改革、推动金融服务实体经济的良好契机。

我们这样一个大国,广大的草根金融机构过去一直游离在金融监管之外,非法集资这一“达摩克利斯之剑”使草根金融的创新活动难以获得法律保障,草根金融的发展陷入死循环:影响较小的草根金融创新活动不会引起注意,而影响较大的草根金融活动则很容易引来监管机构的“叫停”。由于缺乏正规化赋予的合法身份保障,草根金融机构没有制度性金融创新的激励,便将更多的精力用在资金套利这样短、平、快的利润获取方式上。

值得庆幸的是,这次对包括P2P在内的金融科技创新的监管,不再是旧有的“堵”的理念,而更多强调“疏”,创造P2P平台正规化的渠道。在坚持对于违规平台和不具有持续经营能力的平台“清退”的基调下,监管将表态按照“成熟一家、纳入一家”的原则,将整改基本合格机构纳入监管试点,同时积极推进P2P转型消费金融公司、网络小贷公司等持牌机构。

在机构争取备案或者转型持牌机构的同时,也有大量互联网金融机构另辟蹊径,积极转型助贷。比较大的玩家包括蚂蚁金服、腾讯金融云这样的行业巨无霸,比较小的玩家也包括各家主流P2P机构。主流美国上市金融科技的利润数据的光鲜,也与各家发力助贷业务息息相关。P2P在2017年撮合的借贷余额达到顶峰,大约在1.3万亿体量,而同年中国银行业的资产规模体量高达250万亿体量。拥抱商业银行为代表的传统金融机构,无疑给诸多金融科技带来了新的发展契机。与巨象起舞,可能是诸多金融科技企业真正步入“高光时刻”的起点。

“老兵永不死,只是渐凋零”。在互联网金融的创业浪潮中,涌现出了太多可叹和可悲的人和事。但是这些都是中国迈向一个更加开放包容的的金融市场所必须经历的过程,这些成本也并非不可承受的。一个戴志康的折戟,不能因此让我们否认这些年金融创新带来的可喜改变,也不能因此让我们拒绝通往更加美好的金融市场的尝试。

(本文首发于央视网《见识》栏目,可关注微信号“央视网”查阅。作者:陈文,西南财经大学普惠金融与智能金融研究中心副主任,任教于西南财经大学金融学院。)